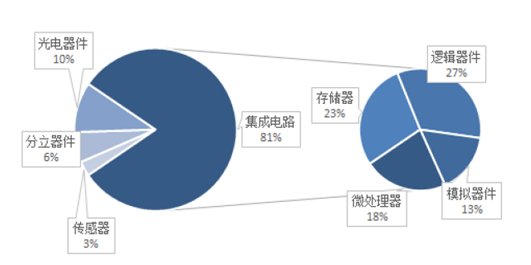

半導體是許多工業整機設備的核心,普遍應用于計算機、消費類電子、網絡通信、汽車電子等核心領域。半導體主要由四個組成部分組成:集成電路(約占81%),光電器件(約占10%),分立器件(約占6%),傳感器(約占3%),因此通常將半導體和集成電路等價。集成電路按照產品種類又主要分為四大類:微處理器(約占18%),存儲器(約占23%),邏輯器件(約占27%),模擬器件(約占13%)。

世界半導體產品結構

數據來源:公開資料整理

相關報告:智研咨詢發布的《2017-2022年中國半導體市場運行態勢及投資戰略研究報告》

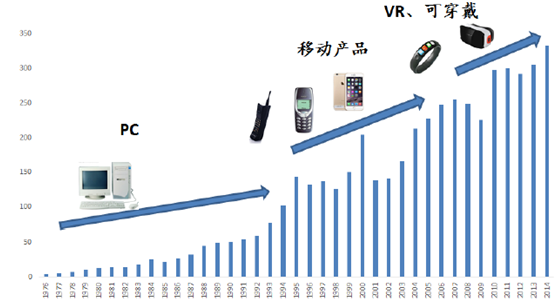

半導體是需求推進的市場,在過去四十年中,推動半導體業增長的驅動力已由傳統的PC及相關聯產業轉向移動產品市場,包括智能手機及平板電腦等,未來則可能向可穿戴設備、VR/AR設備轉移。

需求推動半導體產業發展

數據來源:公開資料整理

經濟景氣度越高,消費者就會越肯花錢在智能手機、個人電腦等電子系統上,連帶為半導體市場帶來成長動力,從ICinsights數據可以看出,全球GDP成長率與半導體市場的成長率關聯性十分密切。經濟景氣度越高,消費者就會越肯花錢在智能手機、個人電腦等電子系統上,連帶為半導體市場帶來成長動力,從ICinsights數據可以看出,全球GDP成長率與半導體市場的成長率關聯性十分密切。

1990~2014年半導體市場增速和全球GDP增速

數據來源:公開資料整理

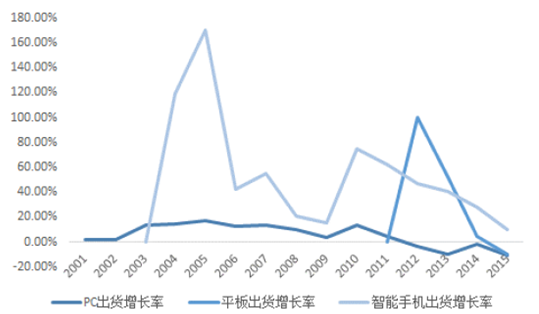

受宏觀經濟因素的影響,全球半導體元器件需求不振。根據SIA公布的數據,2015年全球半導體市場銷售額為3352億美元,同比下降了0.2%。全球半導體市場下滑的主要原因是PC銷售下降和智能手機出貨增速放緩。根據IDC統計,2015年全球PC和平板出貨量同比下降約10%,而智能手機的增速從2014年27%降至10.13%。

全球PC,平板及智能手機出貨增速

數據來源:公開資料整理

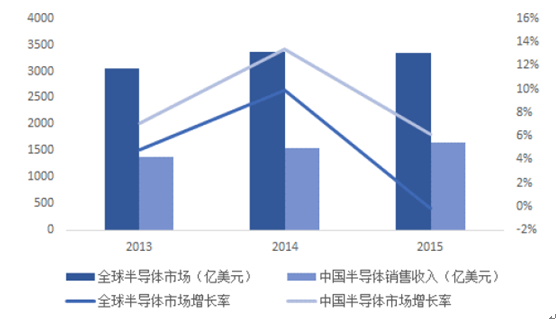

與之前相對應的是中國半導體市場依舊保持較高景氣度,半導體市場規模達到1649億美元,同比增長6.1%,成為全球為數不多的仍能保持增長的區域市場。

全球與中國半導體市場規模和增長情況

數據來源:公開資料整理

2000年~2015年的16年里,中國半導體市場增速領跑全球,達到21.4%,其中全球半導體年均增速是3.6%,美國將近5%,歐洲和日本都較低,亞太較高13%。就市場份額而言,目前中國半導體市場份額從5%提升到50%,成為全球的核心市場。

中國半導體市場增速領跑全球

數據來源:公開資料整理

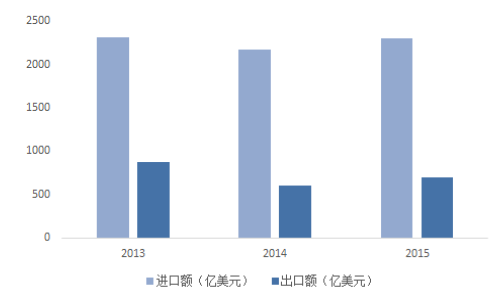

目前國內半導體產業的增長非常迅猛,國內企業的實力也大幅度提高,但是自主可控程度仍不容樂觀。2015年中國集成電路進口金額2307億美元,其進口額超過原油,成為我國第一大進口商品,出口集成電路金額693億美元,進出口逆差1613億美元。較大的逆差凸顯半導體市場供需不匹配,嚴重依賴進口的局面亟待改善。

中國IC進出口規模

數據來源:公開資料整理

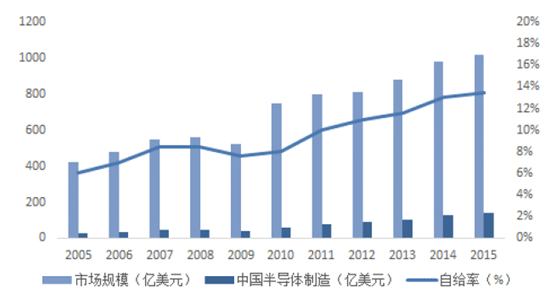

從市場規模和自制能力的角度來看,中國作為全球半導體核心市場,對半導體存在巨大需求,可是根據ICinsights的數據,2015年國內的半導體自給率僅為13.5%左右。

中國半導體自給率低

數據來源:公開資料整理

國家層面十分重視目前我國半導體市場自給不足,供需失衡的問題,先后頒布多個政策文件,意在做大做強中國集成電路產業。

2014年6月,國務院發布《國家集成電路產業發展推進綱要》,確定最終以基金的方式落實集成電路扶持政策,既可以改善大陸半導體業在擴充先進制程產能上資金不足的問題,亦有機會通過大基金的協助,幫助其并購國際大廠,或與國際大廠通過合資設立新公司方式進行合作。

《國家集成電路產業發展推進綱要》

|

類別

|

2015年

|

2020年

|

|

銷售總收入

|

>3500億元

|

>8700億元(年均增速超過20%)

|

|

制造

|

32/28納米規模量產

|

16/14nm規模量產

|

|

設計

|

部分重點領域技術接近國際一流水平(移動智能終端、網絡通信等)重點領域

|

技術達到國際領先水平(移動智能終端、網絡通信、云計算、物聯網、大數據等)

|

|

封裝測試

|

中高端銷售收入占比30%以上

|

技術達到國際領先水平

|

|

材料

|

12英寸硅片產線應用

|

進入國際采購體系

|

|

設備

|

65-45nm關鍵設備產線應用

|

進入國際采購體系

|

數據來源:公開資料整理

國家集成電路產業投資基金(簡稱大基金)設立后,募集資金超過1300億元,投資了包括紫光集團、中芯國際、長電科技、中微半導體100億元、31億港元、3億美元及4.8億元,并斥資5億參與艾派克定增。

大基金主要投資項目

|

企業

|

金額

|

所屬領域

|

|

紫光集團

|

100億元

|

IC設計

|

|

中芯國際

|

31億港元

|

芯片制造

|

|

長電科技

|

3億美元

|

半導體封測

|

|

中微半導體

|

4.8億元

|

半導體設備(等離子刻蝕機)

|

|

艾派克

|

5億元

|

打印機SoC

|

數據來源:公開資料整理

在大基金引導作用下,多個地方政府也設立了地方版的集成電路產業投資基金,包括北京市設立300億元集成電路產業基金,上海市啟動100億元的上海武岳峰集成電路信息產業創業投資基金,四川省信息安全和集成電路產業投資基金的首期規模約為100億~120億元。

大基金成立以及社會各方資本的投入,有效激活了半導體產業的金融鏈,掀起并購整合熱潮。諸多龍頭企業陸續啟動收購、重組,帶動整個集成電路產業的大整合。以紫光集團為例,先后斥資17億美金收購展訊,9億美金收購銳迪科,50億美金收購新華三,111億元和24億元收購封測公司矽品精密與南茂科技,通過國際并購與合作掌握核心技術,擴張業務版圖。

國內重大半導體并購案例

|

并購方

|

被并購方

|

并購金額

|

板塊

|

|

長電科技

|

星科金朋

|

7.8億美元

|

封測

|

|

中國華創投資

|

美國豪威科技

|

19億美元

|

設計

|

|

紫光集團

|

惠普中國子公司“華三通信”

|

55億美元

|

設計

|

|

紫光集團

|

西部數據15%股權

|

37.75億美元

|

設計

|

|

紫光集團

|

臺灣力成科技25%股權

|

194億新臺幣

|

封測

|

|

紫光集團

|

矽品精密

|

111億元

|

封測

|

|

南茂科技25%股權

|

24億元

|

數據來源:公開資料整理

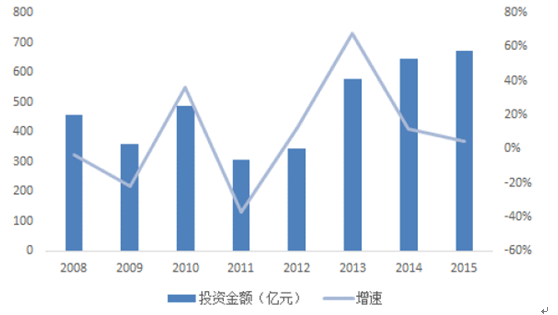

隨著鼓勵半導體行業發展的政策密集出臺,該領域的投資也持續加速,據工業和信息化部統計,2015年我國集成電路行業新增固定資產671.43億元,比2011年增長了2.2倍多。

固定資產投資迅速增加

數據來源:公開資料整理

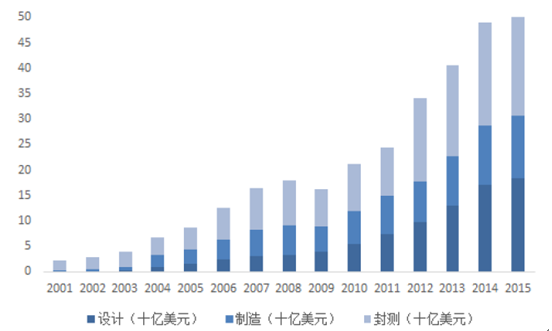

2015年集成電路三大領域均呈增長的態勢。設計業增速最快,銷售額215.7億美元,同比增長26.55%;芯片制造業銷售收額146.7億美元,同比增長26.54%;封裝測試業銷售額225.2億美元,同比增長10.19%。

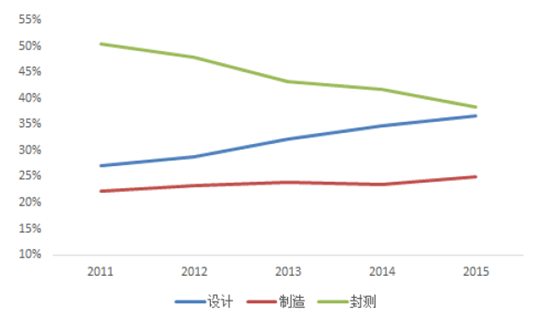

2001-2015年集成電路產業結構

數據來源:公開資料整理

從產業鏈比重來看,我國目前設計業占比增長最快,封測比重有所下滑,制造大體保持穩定。2015年我國設計所占比重達到36.70%,制造比重為24,95%,封裝測試業所占比重則為38.34%,結構逐步趨于優化。

2011-2015年集成電路產業結構變化趨勢

數據來源:公開資料整理

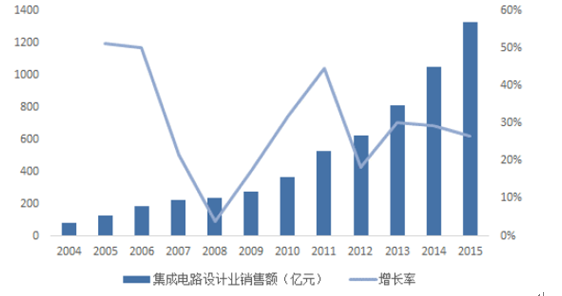

中國積極布局fabless。從銷售額來看,中國芯片設計業持續高速增長,產值由2004年82億元逐年成長至2015年1325億元,2004~2015年復合成長率達29%。

集成電路設計業銷售額(億元)

文章來源:電子產業信息